Kvartalsrapportene fra de største tech-selskapene har kommet på løpende bånd de siste dagene. Samlet sett har inntjeningene vært bedre enn ventet, som gir økt optimisme blant investorer.

I forrige uke la Amazon, Apple, Microsoft, Meta og Alphabet frem sine resultater for fjerde kvartal. Til tross for skyhøye forventninger fra markedet, har selskapene innfridd.

Meta utmerket seg mest, og aksjene steg med 20 % i etterkant av fremvisning av resultatene. Selskapet som eier blant annet Facebook og Instagram omsatte for 40 mrd. dollar i forrige kvartal, og slo forventningene på 39 mrd. dollar. I tillegg kom de med nyheten om at vil betale utbytte for første gang i historien.

Amazon-aksjen steg også med over 6 % etter at resultatene ble lagt frem, som følge av økte markedsandeler i detaljhandelen. Apple, Alphabet og Microsoft leverte også solide tall, men de høye forventningene førte til at aksjehoppene uteble.

Sammen med disse fem selskapene har vi Tesla og Nvidia, som til sammen utgjør Magnificent Seven. Tesla la frem sine tall tidligere i januar. Fasiten viste en rekordomsetning, men aksjen falt likevel fordi analytikere hadde spådd enda bedre resultater på forhånd.

Nvidia er sist i rekken. De offentliggjør sine resultater 21. februar.

Tar en stor del av kaken

De amerikanske indeksene setter ny «all-time high» jevnlig. Magnificent Seven-selskapenes kollektive styrker skal ha mye av æren for dette. Men i euforien av de nye rekordene, er det flere som er bekymret for deres dominanse.

I takt med selskapenes stigende markedsverdi, mener mange nå at dette har ført til en ubalanse i indeksene.

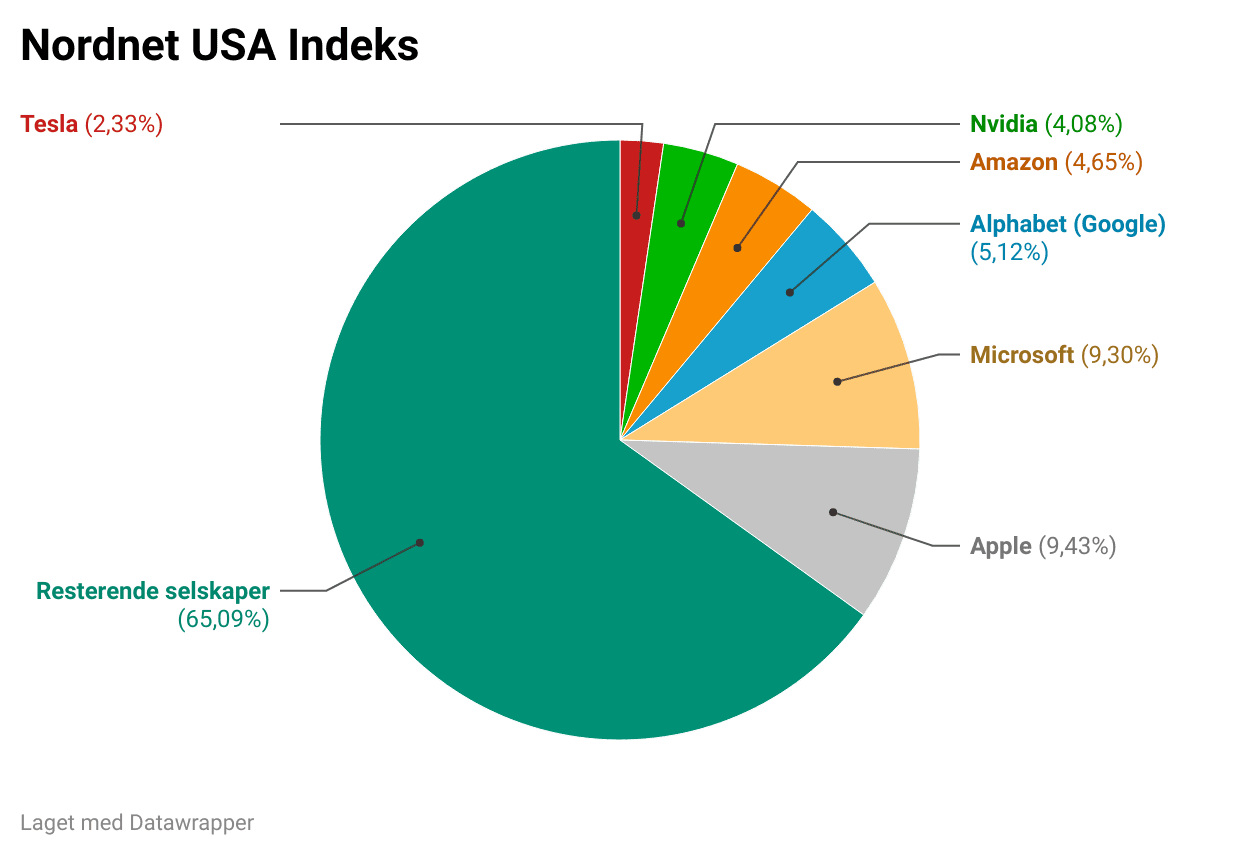

De syv selskapene utgjør nå en veldig stor andel av porteføljene verden over. Jeg vet at mange av våre lesere investerer i globale indeksfond, så la oss ta en titt på hvor stor del av kaken de syv selskapene utgjør i populære indeksfond:

- 29 % av S&P 500-indeksen, som består av de 500 største selskapene i USA. Dette er blant annet referanseindeksen til Nordnet USA Indeks.

- 19 % av MSCI World, verdensindeksen som følger over 1500 selskaper i 23 utviklede land. Populære globale indeksfond som DNB Global A, Nordnet Global Indeks og Storebrand Global Indeks følger en variant av denne indeksen. De 7 selskapene utgjør en cirka lik størrelse i samtlige nevnte fond.

- Selv i verdensindeksen MSCI ACWI, som representerer nesten 3000 selskaper fra 23 utviklede land og 24 fremvoksende land, utgjør Magnificent Seven nesten 17 % av porteføljen. Et eksempel på et fond som følger denne indeksen er Storebrand Indeks - Alle Markeder N.

Dersom disse selskapene svekker seg, vil dette få store konsekvenser for hele aksjemarkedet.

– De [Magnificent Seven] har en alvorlig innvirkning på indeksene grunnet den høye vektingen. Enhver tilbakegang i tech-sektoren vil påvirke de store indeksene. Det vil skremme bort mange investorer, uttalte Matt Maley, markedsstrateg i Miller Tabak, til Reuters forrige torsdag.

Vanskelig terreng for aktive forvaltere

De færreste aktive forvaltere slo referanseindeksen i fjor. Forvalterne som hadde en lavere allokering til de syv største selskapene, gikk mest sannsynlig tapende ut.

Det er flere årsaker til at fondsforvaltere har hatt en mindre posisjon i disse selskapene. Årsaker kan være for å redusere risikoen mot å eie for mange aksjer i et selskap eller egne satte regler for hvordan fondet skal driftes.

– I et miljø som dette vil diversifiserte fond slite, sier Chuck Carlson, administrerende direktør i Horizon Investment Services.

Denne saken ble først publisert i vårt nyhetsbrev. Registrer deg for å motta ukentlige råd og tips.

Stor fallhøyde

Flere analytikere har advart om stor fallhøyde. Det refereres ofte til «dotcom»-boblen, en periode hvor flere nye internettbaserte selskaper utgjorde en stor del verdiene i det amerikanske markedet.

Mye av kursoppgangen til dagens store teknologiaksjer er basert på forventninger om at selskapene skal tjene store penger på kunstig intelligens frem i tid.

Finansavisens aksjekommentator Karl Johan Molnes er en av de som ser klare likhetstrekk mellom boblen som sprakk for over 20 år siden med dagens situasjon:

– Tech-selskapene gjør nå akkurat som Cisco og Lucent gjorde under TMT-boblen. Mot slutten av boblen startet de opp selskaper som de hentet penger til fra utenforstående investorer – selskaper de solgte sine egne produkter til. I kommentaren understreker han at «dette kommer til å sprekke skikkelig.»

Likevel skal det også presiseres at de store tech-selskapene i dag har høyere inntjeninger i forhold til prissetting bedre inntjeninger sammenlignet med de dominerende aksjene for 20 år siden.

Hva bør du gjøre?

Det er umulig å forutse fremtiden, men det er mulig å ruste seg opp for ulike scenario. Om de største tech-selskapene vil oppleve et kursfall i nærmeste periode eller ikke, tør jeg ikke spå. Og ved å utelate disse selskapene i porteføljen, vil du kunne gå glipp av betydelig avkastning.

I nyhetsbrevet for to uker siden skrev jeg om hvordan bransjespesifikke fond kan ha en verdig plass i porteføljen. Dersom du ønsker å eksponere deg mindre mot Magnificent Seven eller USA generelt, kan fond som investerer i andre marked være noe å vurdere.

Og hvis det først kommer et tech-fall, er det fullt mulig at de aktive forvalterne med en bredere portefølje vil gå seirende ut.

Vær trofast til din strategi

Dersom du er en passiv investor som først og fremst er fortrolig med et globalt indeksfond, kan det være lurt å følge samme strategi. Hvis ikke er du nemlig selv ansvarlig for å følge markedet og sørge for at du har en ønsket porteføljesammensetning.

Selv da kan det være fint å ha i bakhodet hva slags globale indeksfond du vil investere i. Gebyrer er ofte viktig å se på. Men referanseindeksen fondet følger burde også være en vesentlig faktor. Dette vil avgjøre hvor bred portefølje indeksen har og hvilke marked den investerer i.

Vi anbefaler Nordnet

Hos Nordnet vil du ha tilgang til alle fondene vi har nevnt i denne artikkelen. Du vil også få den informasjonen du trenger, som risikoen til fondet, hvilken referanseindeks den følger og bærekraft-score. Du vil også kunne se hvilken regioner og bransjer fondet er mest eksponert mot, samt de 10 største eierandeler i porteføljen.

Dette er nyttig informasjon for deg som investor. I tillegg har du tilgang til Shareville, som er Nordens største læringsplattform for investorer. Her vil du kunne dele dine tanker og få nyttige tips fra andre.

Du vil også kunne investere direkte i aksjer, som så klart innebærer alle Magnificent Seven-aksjene.

Kim Ingwersen

Kim Ingwersen er en journalist med stor interesse for finans og personlig økonomi. Her hos Investeringstips vil han bidra med innsiktsfull innhold som kan bidra til å skape en bedre forståelse for investering og sparing.

«For å oppnå en bedre økonomisk fremtid er det viktig å sette pengene til arbeid. Bankkontoen er en trygg oppbevaringsplass dersom man trenger midlene innen kort tid, men er ikke gunstig for langsiktig sparing. Derfor er det viktig å se etter investeringsalternativer som samstemmer med ens risikovillighet og tidshorisont.»

Kim er begeistret for utviklingen de siste årene og opplever at flere har tatt et aktivt ansvar for sine sparepenger. Han håper å bidra med å få flere til å tenke i samme baner.